「ふるさと納税」をやってみたい気持ちはあっても、「仕組み」や「やり方」が分からないと、初めるのに躊躇してしまいますよね。

そこで今回は税理士監修のもと、「仕組み」や「やり方(5つのステップ)」に加えて、ふるさと納税の歴史や、寄付金を税金から控除する方法、メリット・デメリットなどを徹底解説することで「ふるさと納税とは?」という疑問にお答えします。

※本記事は、加藤公認会計士・税理士事務所の監修のもと作成しております。

「ふるさと納税」をやってみたい気持ちはあっても、「仕組み」や「やり方」が分からないと、初めるのに躊躇してしまいますよね。

そこで今回は税理士監修のもと、「仕組み」や「やり方(5つのステップ)」に加えて、ふるさと納税の歴史や、寄付金を税金から控除する方法、メリット・デメリットなどを徹底解説することで「ふるさと納税とは?」という疑問にお答えします。

※本記事は、加藤公認会計士・税理士事務所の監修のもと作成しております。

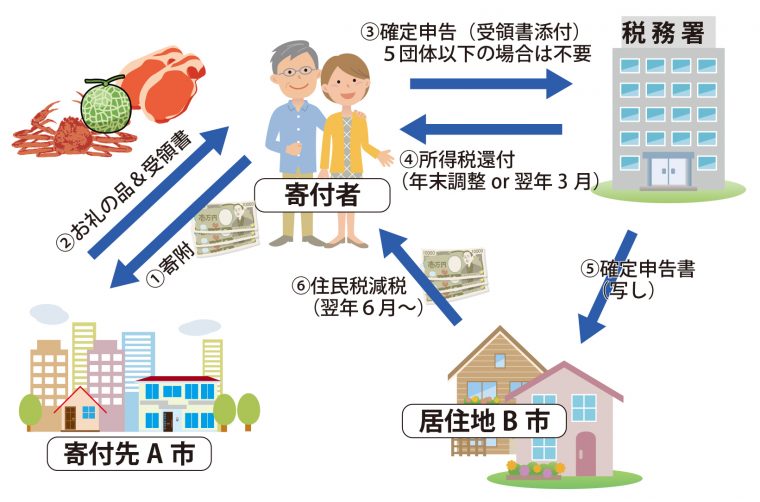

ふるさと納税のお金の流れについて図解

「ふるさと納税」とは、自分が応援したい都道府県や市区町村といった「自治体」に寄付ができる制度の名前です。

「納税」という名前なので税金と思う方もいらっしゃるかもしれませんが、実際は「寄付(寄附)」をすることになります。

そして「ふるさと納税」の人気が高まっている最大の理由は「寄付のお礼として、地域の特産品がもらえること」ことです。

寄付を受けた自治体が、そのお礼として納税者に送る品のことを「返礼品」と呼びます。

お米やお肉、野菜に果物などお返しの品の全般を「返礼品」という呼び方をします。

好きな自治体に「寄付」を行い、その寄付金額を住んでいる地方自治体へ申告することにより、寄付した金額の一部を本来納める税金から控除することができます。

ふるさと納税自体は、誰でも行うことができます。

ただし、税額控除については、これを受けられる人と受けられない人に分かれます。

原則として、税金が控除されるには、寄附をする人が納税者であることが求められます。

たとえば、所得のない子どもがふるさと納税をしたとしても、控除の面で得をすることはありません。同様に、専業主婦が自分の名義でふるさと納税をした場合にも、控除はありません。

給与所得が103万円以下で、アルバイトやパートをしている主婦や学生なども、寄附による控除は発生しません。

逆に、所得が多く、納税額が高額である人ほど、ふるさと納税で得られるメリットは大きくなります。これは、ふるさと納税で受けられる税額控除の上限額が高くなるためです。

税額控除の上限は、所得のみで決定されるわけではありません。すでに他の控除を受けている場合には、ふるさと納税による恩恵は小さくなるように設計されています。

経緯としては2006年の日本経済新聞夕刊のコラム記事がきっかけでした。

「地方見直す「ふるさと税制」案」というコラムが、一部の政治家が取り上げたことで議論が活発になりました。

税収の減少に悩む自治体や、地方間の格差をどうすれば活性化していけるのかが論点となり、 2006年に当時福井県知事だった西川一誠が「故郷寄付金控除」を提言したことから、ふるさと納税の発案者と言われています。

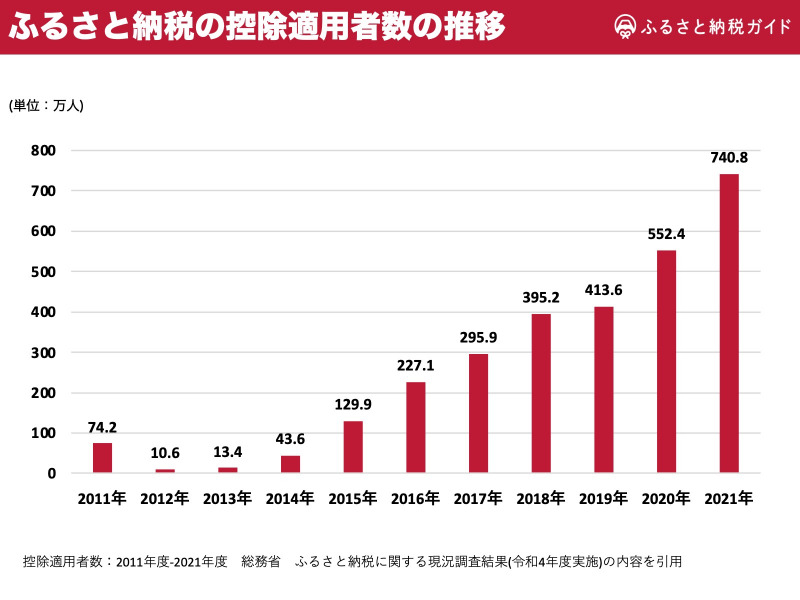

2008年からスタートした「ふるさと納税」。

当初は控除適用者数が約3万3千人で、ふるさと納税額は約72億円でした。

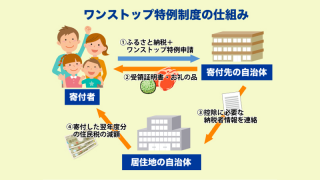

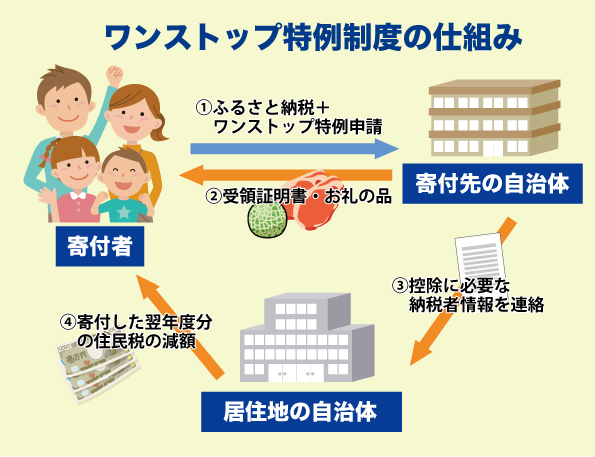

ふるさと納税の仕組みとして必ず確定申告をしなければいけないとこいうことから利用者が伸び悩んでいましたが、2015年4月から「ワンストップ特例制度」が設けられました。

ワンストップ特例度とは条件を満たしていれば、確定申告をしなくてよいという制度です。

そこから利用者が増加し、2021年には過去最高となる控除適用者数が約740万人まで増加しました。

最近ではテレビやCMそして雑誌などに取り上げられることも増え、利用者がどんどん増えています。

参照元:さのちょく

2018年12月に「平成31年度税制改正大綱」が公表されました。

2019年6月からスタートした新制度では以下の3点を順守することが自治体に対して義務化されています。

義務を順守しなかった「泉佐野市」などの4自治体が、ふるさと納税制度の適用から除外されていましたが、2020年6月30日の最高裁判決により4自治体の復活が決まりました。

ここまでは「ふるさと納税」の仕組み、概要や歴史について説明してきましたが、ここからは気になる「ふるさと納税」のメリットやお得なポイントを解説します。

そして気を付けておきたいデメリットや注意点についても詳しく説明していきます。

ふるさと納税の返礼品イメージ

ふるさと納税の「寄付」へのお礼として、地域の特産品や名産品が自治体から送られてきます。

「返礼品」の内容は、お肉に海産物、お米に野菜、加工食品にスイーツ、地元のお酒や、旅館やホテルの宿泊券などなどバラエティー豊富です。

もらえる「返礼品」は金額や地域に合わせてさまざまです。

お米やお肉、果物などの食材以外にも、家電や旅行券を提供する自治体もあります。

ただし、お礼の品は義務というわけではないので、災地支援などの寄付の場合はお礼がない自治体もあります。

もらいたい返礼品を選ぶときは最新の人気ランキングから選ぶのもオススメです。

画像出典:楽天ポイントプログラム

ふるさと納税の寄付を受け付けているサイトは多数ありますが、返礼品に加えて各サイトから「ポイント」がもらえることもあます。

たとえば「楽天ふるさと納税」を使って寄付すると最大32%相当の楽天ポイントがもらえます。

「ふるなび」など、Amazonギフトカードを貰うことができるサイトもあります。

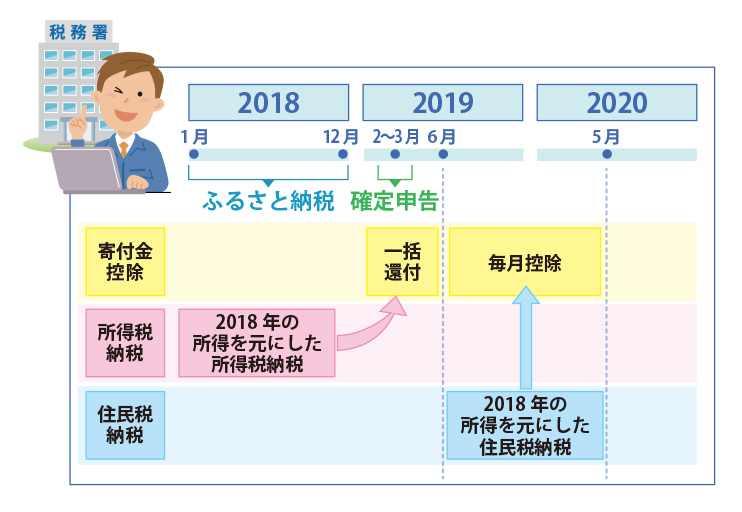

ふるさと納税で寄付したお金が戻ってくるスケジュール

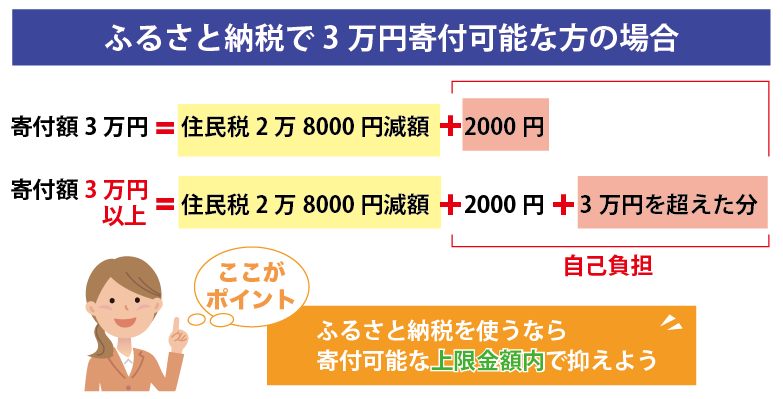

ふるさと納税は「返礼品」がもらえる上に税金の「控除」を受けられるというメリットがあります。

寄付をした合計金額から2,000円を差し引いた額が、すでに納めた所得税や翌年納める住民税から控除されます。

たとえば3万円を寄附して「ワンストップ特例制度」を活用した方は、翌年6月から1年間かけて住民税から28,000円が差し引かれる(本来納める税金から引かれる)ことになります。

※控除限度額の範囲内に収めることが条件です。

ふるさと納税の寄附先は、全国の自治体から自由に選ぶことができます。

生まれ育った場所や、以前に家族でいった旅行先はもちろん、返礼品を通して興味を持った自治体に寄付をする方も多いです。

また「ふるさと納税は今住んでる自治体へ寄付できるの?」と疑問に持たれる方も多くいますが、制度上は可能ですが、実際には意味をなしません。詳しくはこちらの記事を合わせてご覧ください。

自治体に対して寄附金の使い道を指定できるのも「ふるさと納税」の魅力の一つです。

「子育て環境の整備」や「医療・福祉」、「自然の保護」や「動物愛護」など各自治体は寄附金の使い道を明らかにしており、寄付を行う際に寄付金の近い道を自分で指定し申し込むことができます。

自分が本当に応援したい自治体に、寄付したお金の使い道を選べるのが最大の魅力です。

寄附金の使い道に関する詳しい説明は、こちらの記事も合わせてご覧ください。

寄附をする側にとってのメリット・デメリットをお話しましたが、もちろん、自治体側にもふるさと納税のメリットはあります。

自治体が得られる主なメリットは、全国からの財源確保、そしてもう1つは、地域の知名度を上げられることです。

寄附金銭の支援によって、たとえば、寄附を受けた地域が被災地であれば、そのお金を復興に役立てることができます。また特定の事業を進めるための費用とすることも可能です。

地域の知名度を上げられるというメリットに関していえば、ふるさと納税をきっかけに、その地域への興味・関心を高めることで、観光客の誘致などができます。

また、ふるさと納税で特産品の魅力を知ってもらうことで、ふるさと納税だけではなく、通常の購買も促進させ地域の生産力アップにつなげることもできるのです。

ふるさと納税を行うことは「節税」に繋がると認識している方も多くいらっしゃいます。

また、ふるさと納税を行うことで「節税」になるなどと、書かれている記事も多数見受けられますが、それは間違いです。

結論から言うと「ふるさと納税は節税にはなりません。」

ふるさと納税は「任意の地方自治体に対して寄付が行える制度」で、2,000円の自己負担を超えた寄付金額を所得税や住民税から控除するというものです。

たとえば5万円の寄付を行ったとします。自己負担額が2,000円なので、住民税・所得税から48,000円を控除するという仕組みです。

つまり住んでいる自治体に払う48,000円をふるさと納税の寄付先に先に払ったということになり、節税にはなりません。

「節税にはならない」と聞くとお得感がなく、「ふるさと納税を行うメリットがないのでは?」と感じる方もいるかと思いますが、年々ふるさと納税をする人は増えている理由の1つは、寄付額に応じてさまざまな「返礼品」がもらえるからです。

お米、お肉、家電や旅行券などの「返礼品」を自由に選ぶことができるので、2,000円相当以上の返礼品をもらえればプラスなる、という考えになります。

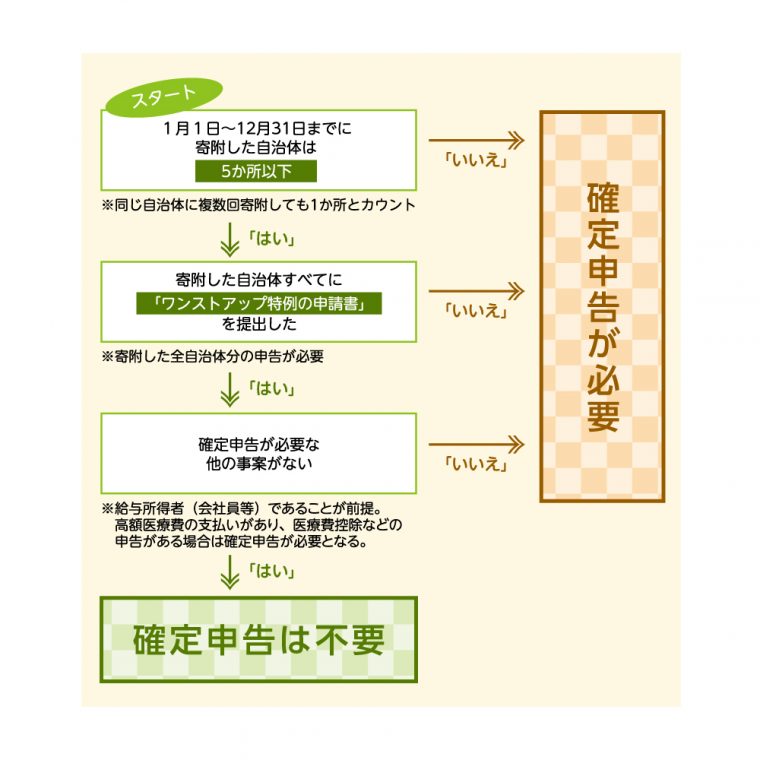

確定申告が必要かどうかのチェックシート

ふるさと納税のデメリットは「手間がかかる」こと。

ふるさと納税が「面倒くさい」「なんだか大変そう」と感じる理由の原因の一つは、ふるさと納税を行った場合、各種の申請を行う必要があるからです。

下記のいずれかに該当する場合は確定申告が必要になります。

その一方で「ワンストップ特例制度」を使うと確定申告は不要になります。

「ワンストップ特例制度」とは、寄附をした自治体に特例制度の利用申請書を提出するだけで住民税が控除される仕組みです。

上記の3つを満たす場合は「ワンストップ特例制度」を使えるので、大幅に手間が省けます。

「ワンストップ特例制度」に関するさらに詳しい説明は、こちらの記事も合わせてご覧ください。

ふるさと納税で気を付けたいのが「控除限度額」です。控除を受けられる金額には上限(控除上限額)があります。上限を超えた寄付金額には税金控除が適用されないため「自分はいくらまでふるさと納税ができるの?」ということがポイントになります。

控除上限額は、納めている税金の金額によって異なり、寄附を行う方の家族構成や年収(所得)や、受けている税金控除の金額によって決まります。

自分で算出する場合は、なかなか手間がかかるので、手軽にできる控除の限度額を計算してくれる「計算シミュレーションツール」を使うのがオススメです。

それでは、いよいよ具体的な「ふるさと納税」のやり方についてご説明します。

最初は手続きが難しそうでハードルを高く感じがちですが、5つのステップで簡単に「ふるさと納税」を行うことができます。

それでは1ステップずつ解説していきます。

ふるさと納税のステップ1

まずは自分がいくらまで寄付ができるか「控除限度額」を確認しましょう。

まずはかんたんシミュレーションで「給与収入」と「家族構成」を選択すると、自己負担額の2,000円を除いた全額が控除される「ふるさと納税額の目安」を確認できます。

ふるさと納税のステップ2

ご自身の「控除限度額」が分かったら、いよいよ実際に寄付を行います。寄付したい自治体や、欲しい返礼品を探していきましょう。

返礼品は各自治体のホームページに掲載されていることもありますが、1つ1つチェックするのは大変なので「楽天ふるさと納税」や「さとふる」、「ふるなび」といった、ふるさと納税のポータルサイトを活用するのが便利です。

そして「ふるさと納税ガイド」では、19のポータルサイトに掲載されている返礼品を横断検索することができます。ぜひ、活用してみてください。

ふるさと納税のステップ3

欲しい返礼品が決まったら、いよいよ寄付を行うサイトを決めます。同じ返礼品でもポータルサイトによって量が違うことや、もらえるポイントの差が大きくあったりします。

ふるさと納税ガイドの返礼品詳細ページでは、寄付が可能なサイトの一覧を見ることができます。

また、各サイトの特徴やメリットデメリット、口コミ情報は「ふるさと納税21サイト徹底比較」の記事をご覧ください。

「ふるさと納税はいつまでに申し込めばいいの?」という疑問をお持ちの方もいらっしゃるかと思います。ふるさと納税には期限が無く、1年中(1月1日から12月31日まで)申し込むことができます。そして、1年間にふるさと納税を行った金額の合計が、当年度の所得税の還付、翌年度の住民税の控除の対象となります。

1年の中でもとくに年末は申し込みの数が増えるので、人気の返礼品は取り扱いが終わってしまうこともあります。気に入った返礼品があれば、在庫があるうちに申し込むのがオススメです。

ふるさと納税のステップ4

ふるさと納税を行ったあとは、各自治体から寄付のお礼として「返礼品」。そして証明として「寄附金受領証明書」が届きます。

「返礼品」は申し込んで入金したあとにすぐに送られてくるものもあれば、時期に合わせて配送されるものもあります。たとえば「さくらんぼ」を申し込んだ場合は、さくらんぼの収穫時期である6月上旬~下旬に送られてくるものが多いです。旬の野菜や果物などは「発送時期」をチェックしておくのがオススメです。

「寄附金受領証明書」は寄附金を受領したことを証明する書類です。この書類は確定申告を行うために必須の書類なので、届いたら大事に保管してください。申し込む際に「寄付証明書の送付時期目安」がふるさと納税のポータルサイトに記載されています。多くは2ヶ月以内に届くものが多いので、こちらの到着時期も確認しておくと安心です。

両親や家族などに返礼品を届けたい時や、住居が複数ある場合などは、届け先を自宅以外に設定することもできます。各ふるさと納税のポータルサイトの「寄附申込フォーム」で、寄附者の住所とお届け先の住所を別々に設定するこが可能です。

「お礼の品の配達先(返礼品の送付先)」などの記入フォームに、返礼品を受け取りたい住所を記入すれば、指定した住所に返礼品が届きます。

ふるさと納税のステップ5

「返礼品」と「寄附金受領証明書」が届いた後は、最後の山場。税金控除の手続きを行っていきます。税金の控除を受けるためには「確定申告」または「ワンストップ特例制度」の申請手続きが必要になります。

「確定申告」と「ワンストップ特例制度」2つの方法をそれぞれ解説していきます。

「確定申告」に必要なものを準備します。ふるさと納税をした場合の確定申告で必要なものは下記の5点になります。

まず、寄附をした際に各自治体から送られてくる「寄附金受領証明書」です。

次に所得税の還付を受け取る口座の確認に必要な通帳やキャッシュカードを用意しておきます。書類に押印するための印鑑も必要です。

申告書にはふるさと納税をした年の所得控除額の合計額や源泉徴収税額などを記入する欄がありますので、源泉徴収票も準備しておきましょう。

2016年からは確定申告書類にマイナンバーの記入が義務付けられたため、マイナンバーカードを持っている場合はマイナンバーカードが必要です。郵送する場合は、マイナンバーカードの両面のコピーが必要になります。

マイナンバーカードを持っていない場合はマイナンバー通知カードのコピー及び運転免許証等の身元確認書類のコピーが必要になります。

「確定申告」の書類は国税局のサイトある「確定申告書等作成コーナー」にアクセスし入力していくことで作れます。「確定申告」聞くととても難しいもイメージを持たれる方もいらっしゃいますが、一度ポイントを押さえてしまえば簡単に申告できるようになりますよ。

「確定申告」の詳細は記載例付きの「ふるさと納税の確定申告 手順と書き方」の記事を参考にしてください。

ワンストップ特例制度について図解しています。

「ワンストップ特例制度」とは、寄附をした自治体に特例制度の利用申請書を提出するだけで確定申告をすることなく住民税が控除される仕組みです。

気を付けておきたいポイントが1年間に行ったふるさと納税先の自治体が「5カ所」までであることです。

1つの自治体に2回以上ふるさと納税を行っても1カ所としてカウントされるので「寄附金控除上限額」のギリギリまで寄付を行いたい方は、1つの自治体に複数回寄付するなど「5カ所」までに留めれば大丈夫です。

申し込んだ際、自治体へ郵送するのに必要な書類は「寄附金税額控除に係る申告特例申請書」と「個人番号(マイナンバー)および、申請者本人を確認できる書類」の2点です。

ふるさと納税のポータルサイトから返礼品を選び、申し込みを行う際に「ワンストップ特例制度を行う」または「申請書の要望」などにチェックを入れて進めれば「自治体からワンストップ特例制度の申請用紙(寄附金税額控除に係る申告特例申請書)」が送られてきます。

ワンストップ特例制度を利用し申請する場合、下記3点の書類が必要になります。

マイナンバーカードの両面コピーの場合、「寄附金控除申請をする本人の確認ができる書類」は不要です。

まずは、「寄附金税額控除に係る申告特例申請書」必要です。

申請書は、ふるさと納税ポータルサイトから申し込んだ場合、申し込みフォームに「寄附金税額控除に係る申告特例申請書の送付を要望する」などのチェック項目があり、チェックを入れて申請書を送ってもらうことができます。

チェックが無い場合などは、総務省ホームページにある「寄附金税額控除に係る申告特例申請書」のダウンロードから印刷して利用することができます。

必要項目に合わせて記入していきます、「寄附金税額控除に係る申告特例申請書」と「マイナンバーに係る書類」を揃えたら、寄附先の自治体へ郵送で提出します。

ふるさと納税の申し込みを行うことができるサイトは複数存在します。

ふるさと納税ガイドは、19の「ふるさと納税紹介サイト」の返礼品情報を取得し、比較データを公開するサイトです。

気になる返礼品をクリックして頂くと、取り扱いサイトの一覧が確認できます(※)。

比較データ以外にも、わかりやすさを意識したふるさと納税の解説記事やランキングを掲載することで、誰もがふるさと納税をもっと身近に感じ、もっと楽しんでもらえることを、そして魅力ある自治体の財源確保につながることを目指し、開発をしています。

※返礼品の取り扱いサイトが1つしかない場合は、各サイトに直接遷移します。

オリジナル動画では、ふるさと納税のやり方を5ステップに分けて解説することで、誰でも簡単にふるさと納税とは何かについて理解することができるようになっています。

ここまで「ふるさと納税」の仕組み、そして申し込みの流れについてご説明してきました。ここまで行えば「ふるさと納税」の一連の流れが理解できたかと思います。ここからは、その他の気になる点やよくある質問などをご紹介していきます。

「マンガで分かる!ふるさと納税の基本」では、親子のやり取りを通してふるさと納税の重要なポイントを解説しています。

ふるさと納税は自治体への寄付なので誰でも行うことができます。

ただし、ふるさと納税をすると受けられる税制メリットは所得税および住民税を対象としたものになります。

そのため、「専業主婦」や「学生」などの、所得税および住民税を納めていない人は、寄付金の全額が自己負担となるので注意が必要です。

「学生」でアルバイト等を行っている場合でも、収入が一定の金額に満たない場合は、税制メリットはありません。

他に良く質問でいただくのは「自営業」や「年金受給者」、「公務員」の方です。「自営業」と「公務員」の方もふるさと納税を行うことができます。

「年金受給者」は、収入が一定額以下の場合は税制メリットはありません。

「自営業・年金受給者」そして「公務員」については詳しく記事にまとめていますので、こちらの記事も合わせてご覧ください。

ふるさと納税の入金方法は自治体よっては、色々な方法から選ぶことができます。

寄付をしたい自治体に現金書留で申し込む、指定の口座に銀行振込する、コンビニで支払がありますが、ふるさと納税で、クレジットカードで支払えるものもあります。

クレジットカードのポイントを貯めることもできるので、クレジットカード払いをしたい方も多くいらっしゃいます。クレジットカード払いができない自治体でも、ふるさと納税の各種ポータルサイトを利用することで、クレジットカード払いが可能となる場合もあります。

気を付けておきたいのがクレジットカードの名義です。本人様名義のクレジットカードで申し込むのが原則です。家族でふるさと納税を利用する場合は注意が必要になります。

ふるさと納税の記入フォームに記入した寄付者と控除対象の人物の名義が異なる場合、寄付控除を受けることができなくなりますので気を付けてください。

万が一違う名義で申し込んだ場合は税務署、もしくはお住まいの自治体税務課で確認してください。

クレジットカードを使ってふるさと納税する場合、詳しく記事にまとめていますのでこちらの記事も合わせてご覧ください。

住宅ローン控除やiDeCo、医療費控除とふるさと納税は併用は可能です。

一方で、人によっては控除される金額が少なくなるケースもあるので注意が必要です。

詳しくは「ふるさと納税と住宅ローン控除を併用する方法と注意点」の記事をご覧ください。

FXや仮想通貨の売買や株式投資をしている方の中にもふるさと納税を検討している方もいらっしゃるかと思います。そこで気になるのが、ふるさと納税で寄付する場合の控除限度額と株式投資等の資産運用によって得た損益との関連性ではないでしょうか?

結論からいうと、所得の増加によってはふるさと納税の控除限度額が増えます。その反面株取引などで損失が出た場合においては控除される限度額に影響ありません。

株式投資やFXを行っている場合の注意点や控除額の算出方法などは、詳しく記事にまとめていますのでこちらの記事も合わせてご覧ください。

ふるさと納税の寄附先は、全国の自治体から自由に選ぶことができます。生まれ育った故郷や、思い出のある町。

そして、寄附金の使い道を指定できるのも「ふるさと納税」の魅力の一つです。その一方で、自治体の数があまりに多くどこの自治体を選べばいいか悩んでしまうこともあります。

そんな方のために「ふるさと納税ガイド」では、ふるさと納税を実施している自治体に直接取材を行ったインタビュー記事を公開しています。

自治体のふるさと納税担当者様のふるさと納税に対する思いや、オススメの返礼品についての情報満載です。

ここまで、ふるさと納税の基本、仕組み、概要。そして気になるメリット・デメリット。

具体的な申し込みの流や、確定申告・ワンストップ特例制度などの難しく感じがちな仕組みについて詳しく説明してきました。

「ふるさと納税をはじめてみたいけど難しそう。」や「ふるさと納税の仕組みがよく分からない。」という声をよく耳にするので、少しでもふるさと納税に興味や関心をもっていただければ幸いです。